苏州市干将路303号创意产业园

0512-3565 6563

Jackjones@kuaidata.com

联系客服

数据中心托管服务/管理式网络

服务:

400 651 8888

微软云服务:

400 089 2448

markjune@kuaidata.com

内容分布式网络服务:

400 811 0278

云集成与合作:

cloud@kuaidata.com

数据中心:数字经济“基础底座”,千亿市场迎爆发风口

2022-01-17

国务院印发“十四五”数字经济发展规划。规划提出,推进云网协同和算网融合发展。加快构建算力、算法、数据、应用资源协同的全国一体化大数据中心体系。

数据中心行业是数字经济的“基础底座”。在当前数字经济发展需求和政策红利的双重作用下,近年来国内市场规模持续扩张,2020年中国数据中心行业规模达到1958亿元,2015~2020年CAGR~30.4%,增速高于全球平均水平。

受益于元宇宙建设推动及供应链缓解,根据Dell'Oro预测,2022年全球数据中心的资本支出预计将增长17%,其中超大规模云服务提供商的数据中心支出将同比增长30%。#数据中心#

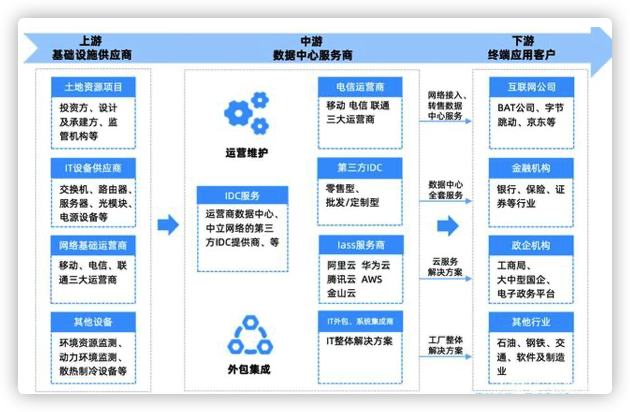

数据中心产业链

数据中心产业链包括上游供应商、中游数据中心建设、运维、增值服务和下游用户。

上游供应商包括IT设备和支持性设备,其中IT设备包括服务器、交换机、路由器等,支持性设备包括土地、通信网络、电源、散热、机架等。

上游:资源交换设备

服务器

目前国内提供云计算服务器的服务水平差异较大 ,由于云计算服务器是一个比较广泛和复杂的概念,技术涉及面相当宽,对云计算研发的企业有较高的资金和资料的要求,其上游涉及较多关键零部件。

长期来看,随着国内厂商进一步突破核心技术,包括国产整机厂商在内将掌握更多核心技术,比如国产CPU、板卡、AI芯片和CPU高速互联芯片等。

国产关键部件包括长江存储SSD等关键技术领域的突破。掌握核心技术的国产整机厂商包括浪潮信息、中科曙光、新华三、华为、联想等。

交换机头部厂商主要有华为、新华三、思科和星网锐捷等;机房空调主要企业有英维克、佳力图、依米康和艾特网能等;UPS主要参与公司有伊顿、科华、科士达和卧龙电驱等。

光模块:数据流量的关键入口

光模块是光电转换的核心组件,受益于近年来数据流量的爆发,行业规模快速发展。

光模块行业根据下游的不同可以分为数通市场与电信市场:

数通光模块主要受益于大型云厂商交换机更新换代与网络架构的变化,新型数据中心叶脊架构相对于传统三层架构气需求量预计将提高大约5倍。

电信光模块主要受益于5G网络建设对于高度光模块需求与整体数量需求的增加。

由于中国厂商在供应链与制造成本上的优势,预计2021年中国光模块厂商的全球市场占比有望超过50%。

光模块的市场巨大,其中光器件代表性企业有光迅科技,博创科技、天孚通信、华工科技、华为海思等等,光模块代表企业有中际旭创、博创科技等。

Lightcounting预测全球光模块市场有望从2020年的80亿美元提高到2026年的145亿美元,CAGR=10.4%。

中游:IDC服务商

IDC(Internet Data Center)即互联网数据中心,是指一种拥有完善的设备(包括高速互联网接入带宽、高性能局域网络、安全可靠的机房环境等)、专业化的管理、完善的应用的服务平台。

在这个平台的基础上,IDC服务商为客户提供互联网基础平台服务(服务器托管、虚拟主机等)以及各种增值服务(场地的租用服务、域名系统服务、负载均衡系统、数据库系统、数据备份服务等)。

行行查数据显示,从IDC产业链角度出发,主要分为基础设施、IDC增值/托管、应用/服务三个环节。

中游是IDC服务和解决方案提供商,是数据中心产业建设的主力军,对上游的资源进行整合,提供稳定高效的IDC服务和整体结局方案。

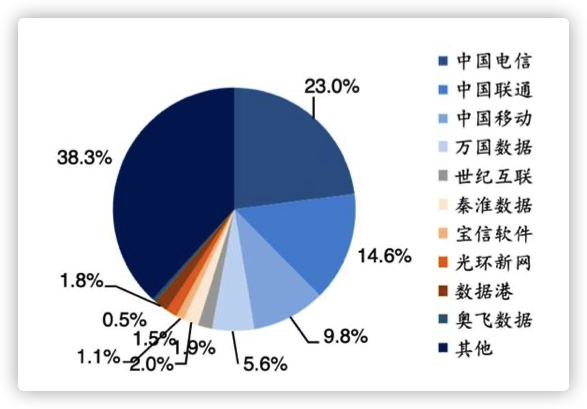

我国IDC市场格局以三大运营商为主导,与第三方IDC企业、云服务商共存发展。

目前电信运营商受益于网络带宽建设、资金以及客户资源等优势,始终占据较大市场份额(占比约为国内市场的50%)。

第三方IDC厂商通过在安全性、可靠性、服务广度等方面的竞争,在IDC服务方面的专业性越来越强。在数据中心建设速度、定制设计、成本管理及运维质量等方面的优势逐渐体现,也更能适应企业个性化的需求,近年来有增长的趋势。

头部第三方服务商具备资源禀赋与成本优势。目前第三方IDC厂商主要有万国数据、世纪互联、秦淮数据、光环新网、宝信软件、奥飞数据、鹏博士、数据港、科华恒盛等。

未来数据中心市场格局有望复刻国外IDC成熟市场的发展路径,由第三方运营商主导,同时云计算互联网企业将扩大与第三方运营商、电信运营商的合作建设,以期充分发挥运营商的网络带宽优势与第三方运营商的运维优势。

2020年数据中心服务商竞争格局:

资料来源:中国信通院

数据中心产业链下游

云厂商是数据中心最重要的需求方,行业下游需求以云厂商与互联网厂商为主导。

全球来看,云服务提供商(亚马逊、谷歌、Meta和微软)的数据中心资本支出预计将在2022年超过200亿美元。

国内云计算服务商主要有阿里云、腾讯云、腾讯云、华为云和盛大云等互联网大厂。

国内区位需求上来看,一线城市有着得天独厚的优势,目前需求仍主要集中在一线城市以及周边地区,需求占比超过50%。

根据中数盟的调研报告,空置资源主要集中在中西部,部分西部上架率不到10%;相比而言,北上广深上架率则达到60%-80%。

国内互联网巨头阿里、腾讯、字节跳动、快手都已在二三线开启大规模基地型项目的建设,互联网企业倾向于找第三方IDC企业代建的模式,即互联网企业搞定能耗、土地、带宽、电力等资源,由IDC企业代投里面的机电设备,且通常设置10年左右的运营期,相对于一线布局的IDC企业而言,代建模式盈利能力和议价能力较弱,但有望伴随着互联网企业的快速发展而实现快速成长。