苏州市干将路303号创意产业园

0512-3565 6563

Jackjones@kuaidata.com

联系客服

数据中心托管服务/管理式网络

服务:

400 651 8888

微软云服务:

400 089 2448

markjune@kuaidata.com

内容分布式网络服务:

400 811 0278

云集成与合作:

cloud@kuaidata.com

苏州胜网全栈IDC数据中心从资源禀赋向运维服务的转变

2020-07-31

行业进入百家争鸣的下半场,资源禀赋的竞争逐渐向运维服务管理能力转变

资源禀赋决定能否拿到行业的入场券,管理运维能力决定能否实现盈利。当下行业在政策的推动下,越来越多的竞争者试图参与其中。资源禀赋决定是否能成功跨入 IDC 行业,随着以钢厂为代表的诸多行业新进入者加入,市场的关注点切换到成长性、后期运维、成本控制和利润释放能力等方面。钢厂具备先天的资源禀赋优势,比其他行业更容易切入到 IDC行业中,之后能否在项目交付后做好运维控制住成本实现盈利成为单个项目成功与否的关键,能否突破钢厂地址的限制、在多个地点实现规模扩张成为 IDC 业务能否做大规模、实现对大客户批量交付的关键。

竞争格局:运营商市场份额最高,第三方 IDC 后来者居上

数据中心从过去的存储处理中心演变成为应用中心,并逐步向服务中心和运营中心转变。我国最早在 1996 年由中国电信向客户提供托管和信息港服务业务,是最早 IDC 的雏形。90 年代到 20 世纪初,我国互联网的高速发展带动网站数量激增,各种互联网设备如服务器、主机、出口带宽等设备和资源的集中放置和维护需求高涨,主机托管、网站托管成为主要业务类型,IDC 定位为提供数据存放业务电信级机房设施。从2005 年开始至今,数据中心的概念已经从单纯的数据机房拓展到具备大型化、虚拟化、综合化特征的数据中心服务。尤其是云计算技术引入后,数据中心从过去的存储处理中心演变成为应用中心,并逐步向服务中心和运营中心转变。目前,许多数据中心不仅提供存储、算力、托管等基础服务,还需要提供各类云业务,服务于各行业信息化的解决方案。

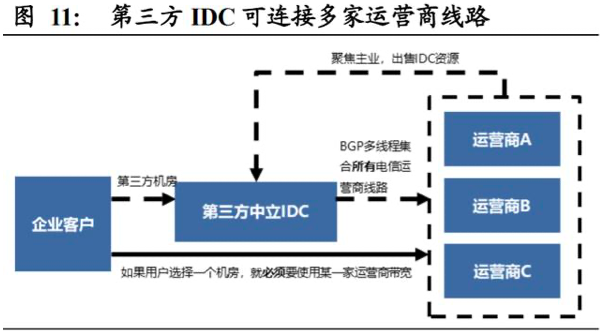

三大运营商市场份额最高,与云厂商以及第三方 IDC 企业共存发展。电信运营商是最早的 IDC 服务提供商,凭借电信网络建设下的数据中心资源提供托管服务;云厂商在 2010 年后逐渐投入到 IDC 自建中,数据中心主要承载其互联网及云业务;第三方 IDC 又称中立 IDC,即网络线路的中立,它可以同时接入所有运营商的线路,满足客户在各网络之间自由切换的要求。就市场规模而言,由于拥有对网络资源的掌控权,基础电信运营商一直以来都占据着中国数据中心服务市场的很大比重,约占整个市场的三分之二。从市场格局来看,国内基础电信运营商和网络中立的数据中心服务商共存发展。

运营商:占据优质资源,与其他市场竞争者共存发展

电信运营商有充足的带宽资源和遍布全国的 IDC 资源,也拥有丰富的政企客户资源及合作伙伴,其业务能力与资金实力可串联起完整的云计算产业链。5G 时代来临,运营商加大对数据中心投入,希望在 5G 应用、云计算领域分享资源技术带来的红利。我们认为,传统 IDC 业务如机柜出租、托管等并非其主要发展方向,可由市场其他参与者进行有效补充。

迎接 5G 应用落地,运营商加速建设数据中心,但大多为自用。

5G 周期分为前期的基建与后 期的应用落地,运营商希望通过后期资源和网络整合形成对 5G 规模应用的优势,来覆盖掉前期的投入成本,因此加速建设数据中心刻不容缓。以中移动为例,其在云南、贵州、重庆等地加速建设大型数据中心,累计投资金额近 200 亿;联通、电信各地也有大量数据中心投建计划,投资金额超百亿元。

运营商侧重点网络带宽业务发展,传统 IDC 托管业务不是主要发展方向。

就市场规模而言,由于拥有对网络资源的掌控权,基础电信运营商一直以来都占据着中国数据中心服务市场的很大比重,约占整个市场的三分之二。对于基础电信运营商而言,数据中心服务并非其核心业务,业务收入不超过整体总收入的 3%,数据中心服务主要用以支持其核心业务即网络宽带服务。中国市场的数据中心和带宽在很大程度上由两家电信运营商掌控,南方以中国电信为主,北方以中国联通为主。基础电信运营商的骨干网络主要是通过北京、上海和广州三地的国家网络接入点和有限的当地直联点进行互联互通。不同于美国,美国的主要骨干网络可以广泛地通过“对等互联” 方式有效地简化网络上的数据传输。而中国南方和北方网络间的互通互联却不充足,中国电信和中国联通各自维护其独立的网络覆盖面。不仅如此,同一网络的跨省连接可能会很慢,因为各地电信运营商有意保留有限的网络带宽资源来满足当地客户需求。另外,基础电信运营商的数据中心通常只提供各自的网络接口,客户的网络连接也受其网络覆盖面所限制。

云厂商:云计算高速发展,产生大量 IDC 服务外包需求

从成本、费用、规模扩张、安全运维、服务性能的角度考虑,云厂商主要采取向第三方租赁机房(一线城市较多)、和定制化代建(大基地布局)两种模式。(1)自建无法准确预估未来 3-5 年设备维护和更新的成本,租用的月成本是容易预测的,而且费用增长相对固定;(2)采用第三方能够按需租用,比自己翻新或扩张能够更快部署;(3)大规模需求下,第三方拥有较大的采购规模,单位成本比企业自建有较大优势。我们认为,云厂商对 IDC 的应用更多定位为云计算、互联网应用的底层设施或载体,近年来对大规模数据中心构建投入增幅很大,在一线城市租用和大基地代建模式下,都有很强烈寻求与第三方 IDC 企业合作的意愿。

云厂商积极寻求与第三方 IDC 及运营商合作,IDC 服务空间大。云厂商先利用其品牌影响力帮助第三方 IDC 解决用地、能耗等问题,然后按照自己的要求进行个性化定制。行业内典型案例为数据港通过与阿里签订合作订单,对阿里的多个数据中心构建、运维提供支持。另外,云厂商对带宽的需求很高,会主动寻求租借或与运营商合建运营数据中心,通过运营商解决大带宽的问题。阿里巴巴、腾讯、百度等大型互联网公司自 2011 年以来业务规划能力大幅提升,不约而同地形成大约以 1.5 万~2万台服务器为一个大型模块的技术规划方法,由此换算到数据中心的规模上是数千个机柜的数据中心的需求。

竞争导向:由以资源为竞争导向转移至以服务为竞争导向

IDC 行业壁垒高,分为三个主要进入壁垒和综合的生存壁垒。三个进入壁垒分别为资金、土地及水电等, 运维技术和服务能力是各方面综合的生存壁垒,进入壁垒决定能否进入这个行业,生存壁垒决定能否在这个行业“活下来”。IDC 产业是资金、资源、技术密集型产业。资金,在于需要大量在 IT 设备、电力设备等的机电一次性投入,及后续持续的人员薪酬、电费等支出;电力是服务器、机柜正常运作的必要条件,数据中心的正常运行,离不开地方电力部门的支持,是重要的进入壁垒;IDC入网,需要获得牌照,及当地运营商接入的拉线许可,最后,运维相关的技术目标是管控成本,主要是各类节能监控的运维技术,从而提高行业竞争力。

全生命周期还原 IDC 核心竞争力,如何从“活下来”到“活得好”

类商业地产模式,盈利能力影响因素贯穿全生命周期。IDC 建设需要在获取相关土建牌照的基础上,经过选址、规划、设计、施工、调试、验收等一系列过程并依照 IDC 等级标准进行建设,而现代化的 IDC 建设主要涉及供配电、防雷接地、散热、安防消防、综合监控等不同系统的规划组合。类地产经营模式下,IDC 服务商的固定资产及在建工程都是其运营规模及资产硬实力的体现,其规模也一定程度上决定了所能创造收入的上限,而成本端电力、带宽、人力、折旧等运营支出则更多取决于 IDC 服务商的数据中心建设前期规划设计能力、后期运维能力等,因此对 IDC 服务商的盈利能力评估需贯穿数据中心全生命周期。

苏州胜网差异化的增值服务、高效的运维管理技术水平有利于毛利率提升。苏州胜网10多年的IDC服务经验,了解企业客户在信息化过程中的实际需求,从而制定与市场发展较为吻合的产品策略;其次完善在差异化增值服务上的能力,近年来我国 IDC 业务增值业务占比逐渐提升并超过基础服务占比,根据客户需求提供不同类型的增值服务既能有效稳定维系客户,且对于议价能力也有一定的提升;除此外,苏州胜网还有针对性地制定运维方案,结合特定需求进行开发监控运维软件等,对整个数据中心进行高效管理与监控,提升整个数据中心的运行效率、减少故障的发生。一个大型的数据中心内部通常包含了基础运维管理、日常业务运维、网络、服务器、存储、安全等多个子系统,运维工作围绕着这些具体的应用系统展开,因此提升系统设计及管理技术将显著改善或提升 IDC 服务商的运维管理水平。