苏州市干将路303号创意产业园

0512-3565 6563

Jackjones@kuaidata.com

联系客服

数据中心托管服务/管理式网络

服务:

400 651 8888

微软云服务:

400 089 2448

markjune@kuaidata.com

内容分布式网络服务:

400 811 0278

云集成与合作:

cloud@kuaidata.com

IDC终局之战 谁会脱颖而出?

2020-08-19

IDC行业今年表现亮眼,以独特的成长性和稳健性深受投资者青睐。作为新基建的主要方向之一,IDC获得政策层面的大力扶持;作为确定性受益5G数据生态的板块,IDC下游需求有望长期强劲。在群雄逐鹿中原的混战中,谁将最终脱颖而出?我们认为这背后存在三条长期增逻辑,对IDC行业的演进至关重要。

繁荣的市场背后,三条主线影响着IDC板块的长期表现与潜在空间

增长空间。增长由IDC板块的整体需求空间决定,我们认为驱动IDC板块的直接因素是下游客户的增量需求,反映在互联网和云计算巨头的资本支出扩张,而根本原因则是中国市场数据生态的扩容。故须理清数据生态扩张趋势,及数据生态和IDC市场需求的映射关系。

竞争优势。竞争的核心在于对行业价值的判断,行业核心价值所在决定了资源型公司和技术型公司长期竞争力的强弱之别,也决定了IDC行业和上下游产业进行利润分配的议价能力。因此核心问题在于行业长期价值何在,及领先公司的基因如何。

估值水平。估值是行业增长和竞争态势反映的结果,同时在行业兼并收购盛行之时又明显地影响了IDC行业的竞争态势,高估值的公司可以凭借资本优势实现更快的扩张,以在重资产行业内进一步夯实规模优势。所以分辨IDC行业的估值准绳,及综合增长与竞争的关系给予行业内公司合理的估值是合理投资的关键。

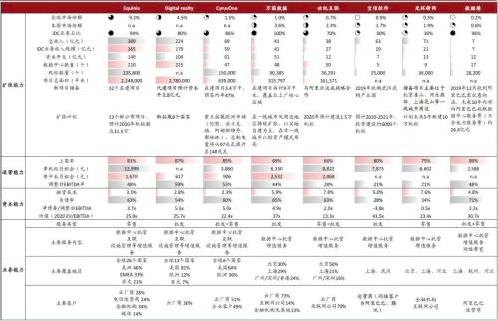

图表: IDC板块全景图

增长的内核:我们需要什么样的数据生态?

数据催生基础设施服务需求,支撑行业高景气逻辑

数字经济时代的核心是数据量的扩张,IDC行业的天花板在于数据量所衍生的对于基础设施的需求,我们认为互联网公司和云计算厂商将作为承接新增数据量的主力,因此我们判断把握互联网及云计算大客户的扩张诉求将是IDC公司未来顺应行业发展趋势实现高速扩张的关键。

我们判断IDC行业市场规模有望在未来5年增长3倍,云计算客户将成为需求主导。在市场需求明显扩容的阶段,抓住批发性业务的核心供需矛盾对于IDC公司实现扩张加速意义非凡。我们认为头部的第三方IDC公司会相对占优,因为其资产规模效应明显、下游大客户长期合作稳固、资本运作和数据中心运维能力更强,并凭此加速市场整合。

图表: 中国IDC市场规模预测

数据中心规模的增长前置于数据流量的扩张

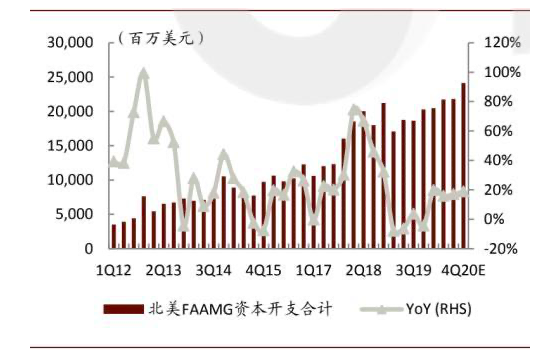

云厂商需为数据量的跃升提前储备服务器资源,故数字基础设施需求先行于下游应用放量。2018年受移动互联网应用深入普及所推动,全球数据流量增速大幅提升,头部云计算厂商的资本开支计划也相应扩容,反映在IDC市场规模2017年即明显扩张。2013到2019年间,全球总数据流量增长约6倍,对应第三方数据中心市场规模增长逾2倍。

2017-2018年伴随龙头的一系列兼并收购,数据中心行业逐步向大型化演进,美国前三家运营的全球数据中心(Equinix、Cyrusone、Digital Realty)规模在此期间均翻倍扩张,Equinix机柜数增长约1.5倍,总出租面积增长2-3倍。据T4.ai预测,未来全球数据中心市场将保持15%的增速,同时边缘数据中心、模块化数据中心业态也将带动行业蓬勃发展。

图表: 全球头部云计算厂商资本开支变化

对比美国,中国的云计算行业仍处于高速扩张阶段,规模体量还有明显差距。与美国同步受益于移动互联网技术兴起,伴随下游新兴应用涌现,2017-2018年国内云计算厂商的资本开支投入经历了快速上行周期,公有云市场规模迅速扩大,我们认为5G新基建将推动云厂商新一轮资本开支放量。

竞争的本质:如何判断IDC行业的价值所在?

扩张能力是保持长期竞争力的先决条件

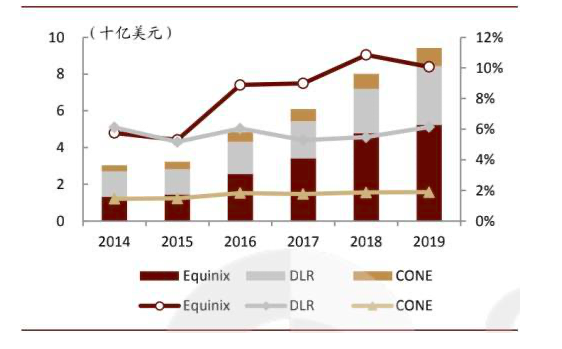

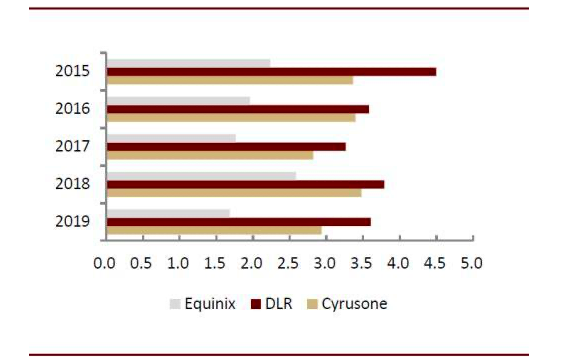

扩张是脱颖而出的关键,龙头整合市场是大势所趋。回顾美国IDC行业的变迁,美国前三大IDC公司整体上均保持稳定份额,2019年合计占全球市场份额约18%。其中,Equinix 2016年起数据中心数量迅速追上DLR,市场份额明显提升,从此拉开了与另外两家对手的差距,奠定起龙头地位。Equinix的崛起首要归功于在行业快速扩张期把握住了兼并整合的机遇,2015年起资本开支超过DLR,在全球迅速跑马圈地,在核心区域建立先发优势。

我们借鉴国外巨头的发展经验,IDC作为典型重资产行业,扩张规模和节奏直接决定了公司的发展步调,2018年起,万国数据在业内率先开启了激进的扩张势头,凭借在北上广核心区域收购资源以及自建IDC数据中心的内生增长,拉开了与竞争对手收入体量的差距;另一老牌IDC龙头世纪互联2019年之前则受限于零售型业务发展缓慢,收入增长陷入停滞。

图表: 美国前三IDC公司收入,全球市占率(右轴)稳中有升

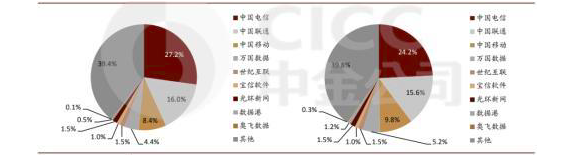

图表: 中国IDC市场竞争格局(左为2018年,右为2019年)

DC公司如何塑造长期竞争优势?

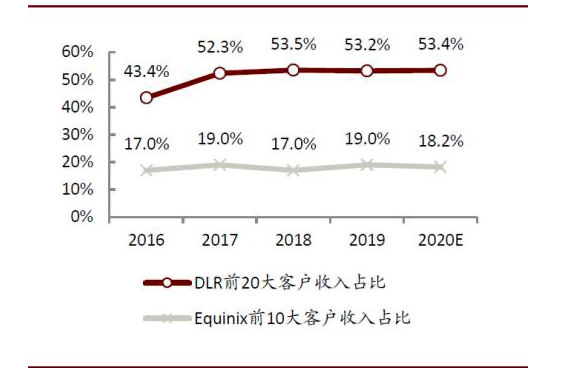

头部客户的长期合作反映项目交付和运营能力。Equinix的客户构成长期稳定,其零售型业务的打法决定了客户组成多元,依赖于不同垂直领域中小型客户的需求。云计算客户在垂直行业中的落地加速了企业级数据中心的建设,伴随行业应用不断拓展,企业上云为数据中心行业贡献了充沛增量。而批发型和零售型IDC公司在过去几年的发展中均呈现头部客户集中化的趋势,我们认为尤其在国内市场,云计算市场主导了政企上云的需求,头部的云计算厂商又分担了主要的资本开支预算,我们认为以万国数据为代表的批发型IDC龙头将在快速增长的市场中享受行业扩张和份额提升的双重红利。

图表: 全球第一大批发型IDC公司DLR的前20大客户租金占比及零售型IDC公司Equinix前10大客户收入占比

IDC龙头享有更优的议价能力,稳健租金增长与成本向上游压缩形成剪刀差优势。

对标美国头部3家IDC公司的盈利水平,Equinix主营零售型业务,EBITDA水平在45%左右,DLR和Cyrusone均以批发型业务为主,EBITDA率稳定在55%上下,主要原因是批发型业务能够通过规模效应实现更低的管理费用。

我们认为国内公司仍有明显的追赶空间,未来的盈利优化来自于:1)下游稳定的租金流入。从租金角度,IDC收入一方面来自于项目需求增量,另一方面来自单机柜/平米租金,我们认为龙头公司将保持并提升对于一线城市及周边区域的租金定价权,而零售型数据中心的租金相比批发型更具韧性。2)经营杠杆,在扩张进程中,龙头公司通过全面的服务能力和规模化部署持续扩大市场份额,形成规模效应,摊低刚性成本,能够实现盈利持续优化。3)高品质IDC服务能力稀缺性较强,为IDC服务商溢价提供空间,我们看到,2011年后主流服务器厂商面临激烈的价格竞争,毛利率不断被压低,利润持续被头部客户挤占,而头部的IDC服务商在建立稀缺性的项目资源储备下,能够保有稳定的议价能力。

引入REITs估值体系:着眼现金流与土地资产双重价值

由于传统的EV/EBITDA估值法忽略了杠杆结构对估值的影响,无法体现以重资产投入为特性的IDC行业内公司资本扩张实力的差异。参照海外,美国三大IDC公司Equinix、DLR、Cyrusone均是REITs结构,为股东提供由租金收入产生的稳定现金流分红,享受免税优惠,每年派息率保持远高于REITs结构要求的不低于可派息净利润的90%,REITs公司的分红能力主要以AFFO(调整后营运资金)体现,REITs投资者享有的价值一方面来自于现金流的回报,另一方面来自长期资产升值的价值。

中国头部IDC公司目前仍处于快速扩张阶段,资本开支水平高,普遍未进行股利分红或股利支付率较低。我们判断目前头部公司随着潜在订单交付和在建项目的落地,运营机柜数均有1倍以上的提升,经营杠杆效应将逐步放大,资本开支有所回落,将驱动现金流好转,派息能力有较大的上升空间。

图表: 美国IDC公司P/AFFO估值倍数

图表: 美国IDC公司股息率(%)

风险

机柜指标政策收紧;上游供给增长过快而导致阶段性供过于求。